この本で解ける疑問は?

- 資産運用って聞くと難しそうだけど、簡単に理解する方法ない?

- この前、銀行の窓口行ったけど、この金融商品って買うべき?

- マイホームって結局得なの?損なの?

『臆病者のための億万長者入門』って?

この本は、「自分以外の資本にも働いてもらうことで、儲けを増やすことはできないか?」という疑問から手に取りました。

結果的のその答えを得ることはできたものの、同時に、未来で待ち構えている厳しい現実を知りました。

結果として、1,000円以下で、人生に必須の学びを得ることができましたので、紹介します。

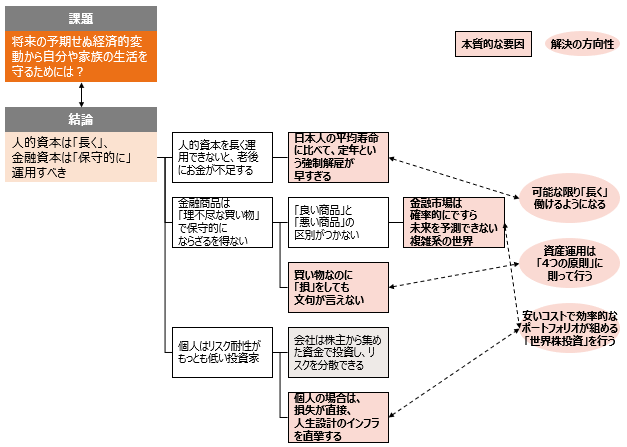

まずは、いつもと少し違ったペライチでこの本の要約を図1に示します。

整理の仕方としては、

- まず、本書で提起している課題と、その答えとなる結論を一文で書き、

- その結論を構成する要素を分解していき、「本質的な要因」にマーカーを塗り、

- 「本質的な要因」に対応する「解決の方向性」を3つ並べる

…という、多少強引な感じでまとめてみました。

まあ、ペライチをまとめる目的は、「必要に応じて、知識や知恵を、簡単に引き出せるようにすること」なので、自分が印象に残った箇所に絞って、それなりに論理的に整理できれば十分です。

これからも実験的に、いろんなペライチにチャレンジしてみます。

(完全に、ただの趣味と化していますが…)

-Why-なぜ書かれたのか?

本書の「はじめに」にて、次のような記述があります。

本書でこれから述べるのは、金融業界では誰もが当たり前だと思っていながら、暗黙のうちに「それはいわないようにしておこう」と決めていることだ。「株式投資はギャンブルだ」というのもそのひとつで、私は一介の文筆家で業界とはなんのかかわりもないから好き勝手なことが書けるのだ。(5ページ)

(中略)

資産運用は金儲けの手段ではなく、人生における経済的なリスクを管理するためにある。そんな「臆病者の投資家」にとって、資産運用でもっとも大切なのは目先の利益ではなく、将来の予期せぬ経済的な変動から自分や家族の生活を守ることにあるはずだ。(6ページ)

つまり「将来の予期せぬ経済的な変動から自分や家族の生活を守る」術を伝えることが本書の目的です。

では、その術とはなんなのでしょうか?

-What-なにをすべきか?

本書の第1章「資産運用を始める前に知っておきたい大切なこと」にその答えが書いてありました。

私の理解だと、その答えは

- 人的資本は、できるだけ「長く」運用すること

- 金融資本は、「保守的に」運用すること

…の2点でした。

まず1.について。

人的資本は、労働市場で自らを運用することによって、富を得ます。

その富を得る方法とは、次の2点だと筆者は言っています。

①人的資本への投資によって運用利回りを上げる

②人的資本の運用期間をできるだけ長くする(31ページ)

①は平たくいうと「ビジネス書を読んで、自身の市場価値を向上させる」ということです。

しかし、富を得るにあたって①よりもっと確実なのが、②の方法です。

長く働くだけ、労働市場から得る富は大きくなる。当たり前です。

だが、この②の方法を遮る本質的な要因がある。それを筆者は次のように述べています。

問題は高齢化ではなく、日本人の平均寿命に比べて定年という強制解雇が早すぎることにある。(33ページ)

だからこそ、この定年を「60歳から70歳、80歳へと引き上げていくこと」が、老後のお金不足を解決する鍵となります。

次に、2.について。

自分という人的資本以外に稼いでもらうためには、この金融資本に働いてもらう必要があります。

しかし、この金融資本が実に厄介です。

その厄介さについて、本書では次の2点が述べられています。

①金融商品は「理不尽な買い物」(59ページ)

②個人はリスク耐性のもっとも低い投資家(116ページ)

①については、結局のところ突き詰めると

- 金融市場は確率的にですら未来を予測できない複雑系の世界であること

- 金融商品が、「損」をしても文句の言えない買い物であること

…の2点に起因します。

また、②についても、

- 会社は株主から集めた資金で投資し、リスクを分散できる

- 一方で、個人の場合は、損失が直接、人生設計のインフラを直撃する

…の2点に起因します。

以上の金融商品の「厄介さ」を解決する方向性として、本書では

- 資産運用は「4つの原則」に則って行う

- 安いコストで効率的なポートフォリオが組める「世界株投資」を行う

…の2点を示しています。詳しくみてみましょう。

-How-どのようにすべきか?

資産運用は「4つの原則」に則って行う

筆者は、この「4つの原則」について次のように述べています。

①確実に儲かる話はあなたのところには絶対に来ない

②誰も他人のお金のことを真剣に考えたりしない

③誰も本当のことを教えてはくれない

④自分の資産は自分で守るしかない(66ページ)

「なぜ、この原則が大事か?」については、本書に詳しく書かれています。

もしこの「4つの原則」が正しいと仮定すると、金融機関の窓口の営業が勧める商品も何も信用できないことになりますね。

確かに、極端に穿った性悪説に立つとすれば、「金融機関は、個人側が儲かる商品ではなく、金融機関側が儲かる商品を売らないとビジネスとして成り立たない」という主張も一理ある気がします。

当然「それって金融機関だけが儲ける仕組みなんじゃないの?」と問うたところで「いえ、違います。こうこうこういう仕組みで、金融機関とあなた様個人の双方が儲かります」と煙に巻かれるでしょう。

所詮個人側には、それほどの金融リテラシーもないわけですから。

中途半端な勉強で金融リテラシーを身につけて、金融機関にバトルを挑むくらいなら、いっそ「儲け話は、一切無視」とシャットダウンした方が、コストもかかりません。

…と、ひたすら性悪説を仮定して話を進めましたが、「こういう見方もあるのか」と頭の片隅に置いておくとよいかもしれませんね。

ちなみに、この「4つの原則」が正しい場合、本書の内容自体も信じられないことになってしまいますが…そんなことを言っていても何も議論が進まないので、目をつむって次のテーマに移ります。

話が逸れますが、要は「腹落ちするレベルで、自分でちゃんと考えて納得できることを信じる」のが大事だと思います。

安いコストで効率的なポートフォリオが組める「世界株投資」を行う

本書では、「もっともシンプルな戦略」として、次のように述べています。

もっともシンプルな戦略は、世界の株式市場をまるごと買うことだ。これなら個々の国の経済がどうなろうと、グローバル経済が全体として成長していけば、確実にその恩恵を受けることができる。

世界株ETFのなかで日本の個人投資家がもっとも購入しやすいのは、東証の「上場インデックスファンド世界株式」(1554)だろう。世界株ETFから日本株を除いたもので、すでに日本株を保有している日本の投資家に最適化したものだ。(101ページ)

※ちなみに、ETF=インデックス=市場平均、として本書では扱われています。

要は、あれこれ金融商品の最適な組み合わせなんかを時間をかけて考えても、誰もわからないので「シンプルに株式市場をまるごと買えばいい」ということです。

なので、「グローバル経済が全体的に成長していくかどうか?」の1点を、自分なりに試行錯誤して考えてみて、

-

「成長しそうだ」と思えば「買い」

-

「成長しなそう」もしくは「成長するかわからない。わからないものには金を出さない」のであれば「何もしない」

…と意思決定すればいいわけです。

これくらいであれば、最低限の金融リテラシーでも、何かしらの行動が取れそうです。

「金融機関に騙される可能性をあれこれ悩むくらいなら、自分で考え抜いて決めたい」と思う人は、上述の「株式市場をまるごと買う」に少額ずつ挑戦してみるのもアリですね。

本書では他にも「マイホームと賃貸、どちらが得か」という興味深いテーマなども論理明快に答えを出していますので、関心のある人はぜひ手に取ってみてはどうでしょう。

1,000円以下なので、「軽い投資」くらいの気持ちで買える範囲かと思います。

学び

本書を通して、次の学びを得ることができました。

「直観的に正しそうな話こそがもっとも疑わしい」

これは、本書の172ページに書いてあった記述でもあり、私にとって最も印象的に残った一節です。

まずは、この感覚を持ち、「うかつに即断即決をしないこと」も大事だと感じました。

例えば、私は最近「不動産投資」の話を営業マンから聞く機会がありました。

そこで聞いた話は、どれも「一見正しそう」に聞こえました。

「自分より何年も不動産を扱ってきた人だし、自分よりも深く考えて提案してくれているはず」というバイアスもありますので、余計に「正しそう」に聞こえてきます。

しかし、私はその場で「不動産投資をするか、しないか」の判断はできませんでした。

やはり、「何となく、スッキリしない」という感覚があったからです。

私はこの「何となく、スッキリしない」という感覚は大切だと思います。

ただ、そのまま放置しておくのはNGだと思います。

やはり、「ちゃんと、思考を進めること」が必要です。

例えば、

-

どこがスッキリしないのか、紙に書いてみる

-

自分で調べたり、本を読んだり、不動産の営業マンに質問してみたりする

-

不動産投資を実際に買った人の話も聞いてみる

(もし周りにいれば、不動産投資でいい思いをした人、悪い思いをした人、の両方)

…といった具合にです。

改めて、「思考停止にならないよう、日々アンテナを張っていないと」と認識できました。

明日から取れるアクション1つ

- 「不動産投資をやるべきか」「やるとして、いつ始めるのか」の問いに自分なりに答えを出してみる